Die Rolle von Unit Economics im P2P-Kreditgeschäft

In der weiten Welt der Finanzen ist das Kreditgeschäft nach wie vor einer der komplexesten, aber wichtigsten Bereiche. Jede Transaktion, jeder vergebene Kredit und sogar jeder vergebene Promo-Code spiegelt einen komplexen Tanz von Zahlen und Strategien wider. Im Zentrum dieses Tanzes steht ein Konzept, das das Rückgrat für das Verständnis von Rentabilität und Nachhaltigkeit bildet: die Stückkostenrechnung.

Auf der Grundlage unserer Erfahrungen möchten wir Ihnen in diesem Artikel ein tieferes Verständnis für die Funktionsweise der Stückkostenrechnung vermitteln. Wir gehen die komplizierten Details des Kreditsektors durch und entschlüsseln, wie die Unit Economics entscheidende Erkenntnisse für den Erfolg in dieser Branche liefern.

Was ist Einheitsökonomie?

Die Einheitsökonomie bietet ein Objektiv, durch das das Geschäftsmodell eines Unternehmens genau untersucht werden kann. Im Kern geht es bei der Stückkostenrechnung darum, dass die Produktion und der Verkauf jeder einzelnen Einheit eines Produkts rentabel ist, d. h. die Einnahmen müssen die Kosten stets übersteigen.

Im Gegensatz zu den traditionellen Finanzkennzahlen geht die Stückkostenrechnung tiefer und beleuchtet und verfeinert jeden einzelnen Schritt bei der Herstellung eines Produkts oder einer Dienstleistung. Dieser Ansatz bietet Unternehmen einen klareren Weg, um jede Phase der Produktion zu optimieren und die Rentabilität zu steigern.

Das Verständnis der "betriebswirtschaftlichen Bedeutung" ist für Unternehmen von entscheidender Bedeutung, da es die Rentabilität auf der detailliertesten Ebene beleuchtet und den Unternehmen hilft, fundierte Entscheidungen über die Preisgestaltung, die Produktion und die allgemeine Geschäftsstrategie für ein nachhaltiges Wachstum zu treffen.

Entschlüsselung der Unit Economics im Kreditgeschäft

Auf den ersten Blick mag das Kreditgeschäft elementar erscheinen: Geld verleihen und Zinsen kassieren. Wenn man jedoch genauer hinsieht, erkennt man eine komplizierte Wissenschaft. Unsere Partner (Kreditvermittler) arbeiten oft mit mehr als 200 Echtzeitberichten, die alle digitalisiert und nuanciert sind. Jeder Bericht ist nicht einfach nur eine Zahl, sondern steht für umfassende Analysen, einen definierten Prozess und engagierte Mitarbeiter.

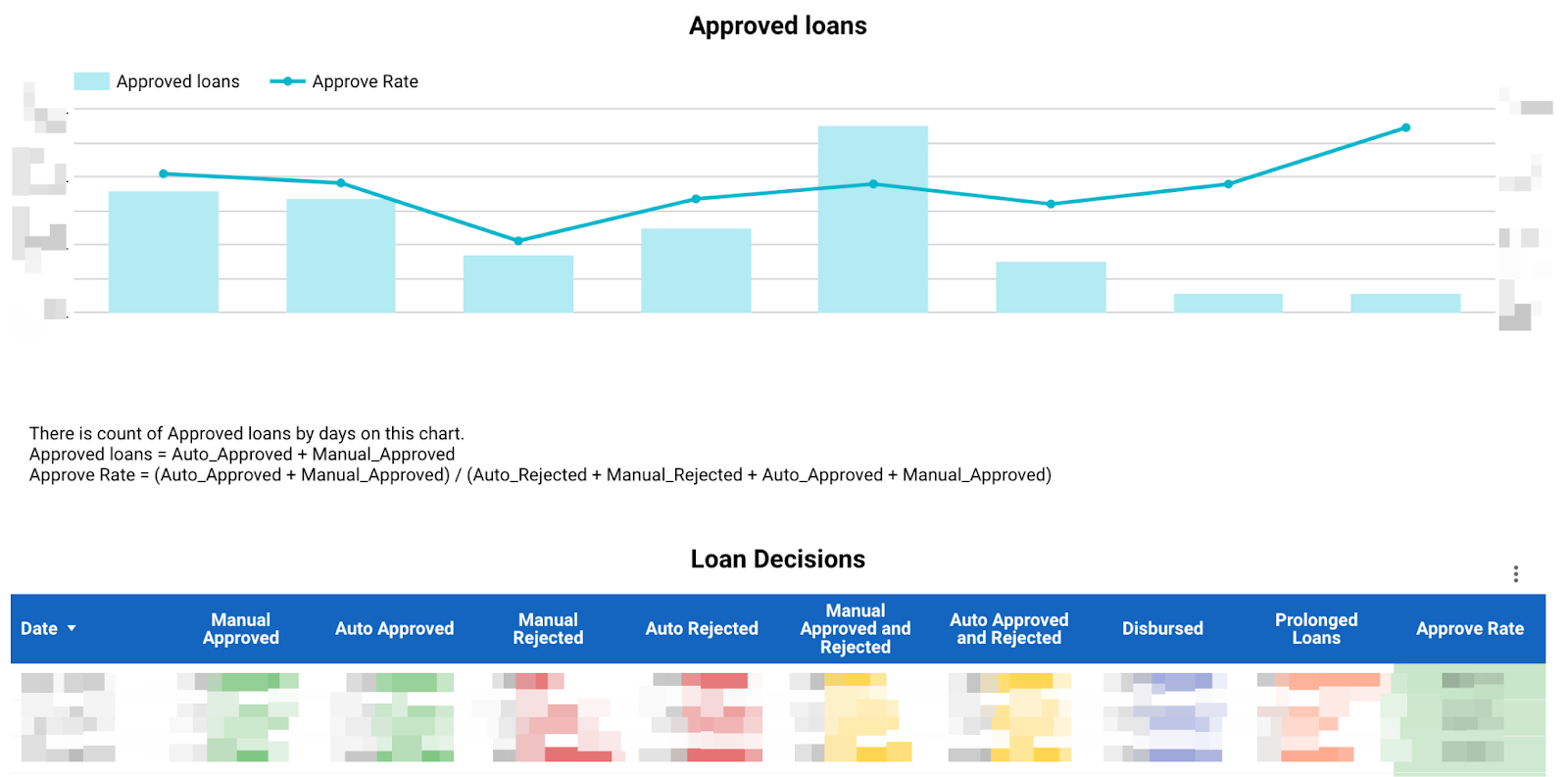

Hier ist ein Beispielbericht. Alle sensiblen oder kommerziell bedeutsamen Details wurden ausschließlich zu Illustrationszwecken unkenntlich gemacht.

Diese Personen verwalten und optimieren diese Zahlen, um einen maximalen Nutzen für das gesamte Unternehmen zu gewährleisten. Wir haben zum Beispiel einen eigenen Produktmanager, der sich ausschließlich um die Registrierung kümmert. Ihr Hauptziel ist es, sicherzustellen, dass wir von 100 Kunden, die den Registrierungsprozess beginnen, allen 100 einen Kredit gewähren. Deshalb prüfen und analysieren sie jeden Schritt der Registrierung und notieren, wie viele Kunden abbrechen und wie viele Sekunden es dauert, jedes Feld auszufüllen. Die Risikomanager hingegen sind bestrebt, möglichst vielen Kunden einen Kredit zu gewähren.

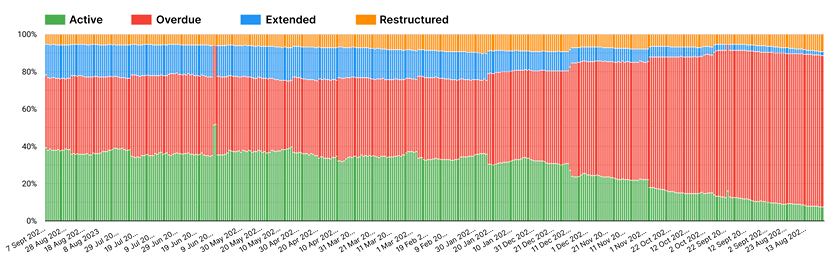

1. Aktives Portfolio

Ein grundlegendes Prinzip im Kreditgeschäft ist die Größe des aktiven Portfolios. In diesem Portfolio werden die Zinsen erwirtschaftet. Je größer also Ihr aktives Kreditportfolio ist, desto höher sind Ihre Erträge. Es ist wichtig zu wissen, dass das aktive Portfolio nur ein Segment des gesamten Kreditportfolios eines Unternehmens ist, das auch Kategorien wie überfällige, umstrukturierte und verlängerte Portfolios umfasst. Während alle diese Portfolios Einnahmen generieren, liegt das Hauptaugenmerk auf der Größe des aktiven Portfolios.

Um das Kreditgeschäft zu veranschaulichen, stellen Sie sich eine Badewanne vor, in die ständig Wasser (Geld) hinein- und hinausfließt. Ziel ist es, die Wanne optimal gefüllt zu halten - weder überzulaufen noch trocken zu laufen. Das Wasser nimmt ab, wenn es zu Zahlungsrückständen kommt, und füllt sich mit jedem vergebenen Kredit wieder auf.

Hier ist ein Beispiel für ein ukrainisches Portfolio:

2. Durchschnittsprüfung

Im Mittelpunkt dieses Mechanismus steht die Größe des "durchschnittlichen Schecks", der sich um die Kreditanträge dreht - das Herzstück des Kreditgeschäfts. Mit einer Investition von X Dollar in Marketing wird ein potenzieller Kunde gewonnen. Erst wenn dieser Nutzer einen Antrag stellt, wird er von einem Interessenten zu einem Kunden.

Die Überwachung des Anmeldetrichters ist von entscheidender Bedeutung. Es ist von entscheidender Bedeutung, die Abbrüche in jeder Phase zu verstehen und eine 100%ige Abschlussquote anzustreben. Spezialisierte Teams unserer Partner überwachen sorgfältig jede Phase des Trichters und bemühen sich um dessen Perfektionierung.

3. Bewilligungsquote

Eine weitere wichtige Kennzahl ist die Bewilligungsquote von Kreditanträgen. Risikomanager überwachen diesen Prozess, indem sie die Glaubwürdigkeit jedes Kunden bewerten und die Kreditwürdigkeit bestimmen. Unser Gespräch im Lonvest Blog mit Timur Bugayevsky, Leiter des Data Since Lab, beleuchtet die Feinheiten des Risikomanagements bei der Kreditvergabe.

Der ausgestellte Kredit ist zwar eine wichtige Kennzahl in der Einheitswirtschaft, aber er ist nur die Oberfläche. Wichtige Entscheidungen und Kosten fallen lange vor der Bewilligung eines Kredits an.

Die Aufschlüsselung der Kundenreise in Einheiten zeigt:

-

Kosten pro Antrag: Marketingausgaben für jeden eingereichten Antrag.

-

Umwandlungsrate bei der Registrierung: Prozentsatz der Kunden, die die Registrierung abschließen.

-

Bewilligungsquote: Prozentualer Anteil der genehmigten Kreditanträge.

-

Scoring-Kosten: Kosten für das Scoring eines einzelnen Antrags.

-

Durchschnittliche Prüfung: Mittlerer ausgezahlter Kreditbetrag.

-

Kredithäufigkeit: Anzahl der täglich/monatlich ausgezahlten Darlehen.

-

Darlehensportfolio-Volumen: An Kunden ausgezahlter Gesamtbetrag und seine Klassifizierung - aktiv, umstrukturiert, überfällig und verlängert.

-

Ausfallquote: Prozentsatz der in verschiedenen Zeitabständen ausgefallenen Kredite.

-

Rückzahlungsquote: Prozentualer Anteil der Rückzahlungen an den Gesamtschulden in einem bestimmten Zeitraum.

Diese Indikatoren sind nur eine Momentaufnahme. Sie lassen sich in detailliertere Kennzahlen aufschlüsseln, wobei die Prozesse für jede einzelne Kennzahl zunehmend digitalisiert werden.

Im Grunde genommen funktioniert das Kreditgeschäft wie ein Orchester. Die nahtlose Abstimmung zwischen allen Beteiligten sichert den Erfolg des Kollektivs. Das übergreifende Ziel für jeden CEO im Kreditbereich ist es, jeden Geschäftsprozess auf höchste Effizienz zu trimmen. Jeder Indikator, jede Anfrage und jedes Detail ist wichtig - nichts darf unter den Tisch fallen.

Einflüsse auf die Unit Economics im Kreditgeschäft

Wenn man sich mit den Feinheiten des Kreditgeschäfts befasst, stößt man auf eine Fülle von Faktoren, die die finanziellen Ergebnisse erheblich beeinflussen können. So scheinbar banale Faktoren wie die Tageszeit, die Position eines Datums innerhalb eines Monats oder sogar die Anzahl der Feiertage in einem bestimmten Monat können eine entscheidende Rolle spielen. Neben diesen unmittelbaren Einflüssen haben auch allgemeinere Wirtschaftsindikatoren - wie das BIP des Landes, die Arbeitslosenquote und das allgemeine Wirtschaftsklima - erhebliches Gewicht.

In diesem Zusammenhang ist die Einbeziehung der Einheitswirtschaft in die Geschäftstätigkeit von zentraler Bedeutung. Dieser Ansatz konzentriert sich auf das Verständnis der Rentabilität und Kosteneffizienz jeder Transaktion oder Kundeninteraktion innerhalb des Kreditgeschäfts. Er ermöglicht eine nuanciertere und detailliertere Analyse der Art und Weise, wie einzelne Elemente zur finanziellen Gesundheit des Unternehmens insgesamt beitragen oder diese beeinträchtigen.

Die bloße Identifizierung dieser Einflussfaktoren reicht jedoch nicht aus. Der wahre Wert liegt darin, dieses Wissen für ein proaktives Management zu nutzen.

Effektives Portfoliomanagement innerhalb eines Monats

Wenn wir beispielsweise einen Monat mit mehr Feiertagen vorhersehen, können wir unsere Umsatzpläne strategisch anpassen, um einen konstanten Cashflow zu gewährleisten und so die Anforderungen unserer Kunden effizient zu erfüllen. Ähnlich verhält es sich, wenn die Prognosen für den kommenden Monat einen potenziellen Rückgang der Mittel um 1 % vorhersagen - darauf müssen wir vorbereitet sein. Diese Voraussicht stellt sicher, dass das Unternehmen einen unerwarteten Anstieg der Kreditanträge ohne Unterbrechungen bewältigen kann.

Integration der Unit Economics in das Risikomanagement

Im Kern scheint das Risiko im Kreditgeschäft binär zu sein: Entweder zahlt ein Kunde den Kredit zurück (1) oder nicht (0). Wenn wir jedoch über diese binäre Perspektive hinausgehen, entdecken wir eine nuancierte Landschaft von Datenpunkten:

-

Wann wird die Rückzahlung erfolgen? (Pünktlich? Spät? Wenn spät, um wie viele Tage?)

-

Wie viel Zinsen wird der Kunde zahlen?

-

Welche Ressourcen werden aufgewendet, um die Rückzahlung sicherzustellen?

Indem wir jeden Schritt im Kreditvergabeprozess genau unter die Lupe nehmen, können wir die Risikomanagementstrategien feinabstimmen. Betrachten Sie zum Beispiel den durchschnittlichen Zinssatz eines gewährten Kredits.

Wie Verkäufe und Werbeaktionen im Landing Business funktionieren

Eine verblüffende Beobachtung ist, dass Kunden, denen mehr Promo-Codes angeboten werden, dazu neigen, einen höheren Kreditbetrag zu beantragen und diesen paradoxerweise auch eher zurückzahlen. Man könnte das Gegenteil annehmen - dass die Rückzahlung eines höheren Betrags schwieriger wäre. Der Grund dafür ist einfach: Jeder gewissenhafte Kreditnehmer prüft, wie viel er in nächster Zeit (z. B. innerhalb von 10-30 Tagen) zurückzahlen kann. Wenn ein Kreditnehmer also weiß, dass er eine Rückzahlung von 100 EUR in 10 Tagen bewältigen kann, wird er sich vielleicht für einen Kredit von 100 EUR mit einer Provision von 10 EUR entscheiden, wenn er einen bestimmten Promo-Satz erhält. Mit einem großzügigeren Promo-Code (der zu einem niedrigeren Zinssatz führt) könnte er jedoch einen Kredit von 115 EUR beantragen und nur 5 EUR Provision zahlen.

Umgekehrt kennen Kunden, die nicht die Absicht haben, ihren Kredit zurückzuzahlen, ihren Plan schon vor der Antragstellung. Sie können einen Kredit zu jedem beliebigen Zinssatz aufnehmen, ganz gleich, wie hoch er ist. Für sie ist der Zinssatz unerheblich. Diese Beziehung zwischen der Höhe des Zinssatzes und dem Risiko verdeutlicht die komplizierte Dynamik der Kreditvergabe.

Integration von Unit Economics und Strategie zur Maximierung des Kunden-LTV

Die kurzfristige Kreditvergabe richtet sich in der Regel an Kunden, die von traditionellen Banken nicht bedient werden können. Folglich stellt der Lifetime Value (LTV) der Kunden in diesem Sektor eine besondere Herausforderung dar. Einige Kunden verbessern nach und nach ihre finanzielle Lage, nehmen seltener Kredite auf und kommen schließlich für Bankkredite in Frage. Bei anderen verschlechtern sich die finanziellen Verhältnisse, und die Kreditinstitute, die vermeiden wollen, dass sich die Kunden noch mehr verschulden, stellen möglicherweise die Kreditvergabe ein.

Bei diesem heiklen Balanceakt geht es darum, die Kunden zu unterstützen und gleichzeitig verantwortungsvolle von weniger verantwortungsvollen Kreditnehmern zu unterscheiden und sicherzustellen, dass wir sie finanziell nicht überfordern. Eine häufige Beschwerde unter den Kunden ist die Unzufriedenheit mit der Höhe des Darlehensbetrags oder dem durchschnittlichen Scheck, der bereitgestellt wird. Die Festlegung dieses Durchschnittsschecks ist jedoch nicht willkürlich, sondern soll sich an einem Betrag orientieren, den der Kreditnehmer realistischerweise zurückzahlen kann. Auch bei der Festlegung der Zinssätze wird ein zweifaches Ziel verfolgt: die Rückzahlung des Kredits zu gewährleisten und gleichzeitig das Gefühl der Fairness in den Augen der Kunden zu fördern. Durch die strategische Anpassung des durchschnittlichen Scheckbetrags und der Zinssätze versuchen die Kreditgeber, ihre Kunden zu leiten und zu erziehen, um sie vor möglichen Schuldenfallen zu bewahren.

Die Einbeziehung der wirtschaftlichen Aspekte des Geschäfts in diese Gleichung ist von entscheidender Bedeutung. Durch ein umfassendes Verständnis von Faktoren wie den Kosten für die Kundenakquise, den Konversionsraten, den Kosten für die Kundenauthentifizierung und das Scoring sowie der durchschnittlichen Kreditlaufzeit können Kreditgeber klug entscheiden, welche Kredite sie wem zu welchem Zinssatz gewähren. Ein solch nuancierter Ansatz gewährleistet den nachhaltigen Betrieb des Kreditmechanismus.

Das Streben nach Spitzenleistungen

Beim Tanz der Zahlen im Kreditgeschäft geht es nicht nur um die Vergabe von Krediten und die Erwartung von Renditen. Es geht darum, jede kleine Komponente, die sich auf das Gesamtbild auswirkt, zu verstehen, strategisch zu planen und zu optimieren. Die Einheitswirtschaft dient als Leuchtturm, der Unternehmen durch die verschlungenen Pfade der Kreditlandschaft führt. Indem sie sich die Grundsätze der Unit Economics zu eigen machen und umsetzen, können Kreditunternehmen sicherstellen, dass sie in einem schwierigen finanziellen Umfeld nicht nur überleben, sondern auch gedeihen. Da sich die Welt der Kreditvergabe weiter entwickelt, werden diejenigen, die mit den profunden Erkenntnissen der Unit Economics ausgestattet sind, zweifelsohne den Weg weisen.

Wenn Sie die Möglichkeit in Betracht ziehen, in Kredite zu investieren, dann bietet Ihnen Lonevest den perfekten Einstieg in dieses Vorhaben.

Lovinčićeva Straße, 3, Zagreb, Kroatien