Maximierung des LTV im digitalen Kreditgeschäft

In der Welt der Kreditvergabe steht die Gewinnung neuer Kunden oft im Mittelpunkt, doch die wahren Helden hinter einem Unternehmen könnten Sie überraschen - es sind die gepflegten und wiederkehrenden Kunden. Diese Personen, die einmal Teil Ihres Ökosystems sind, können potenziell die treuesten und wichtigsten Kunden des Unternehmens sein. Ihre Bedeutung wird jedoch häufig unterschätzt.

Unser Partner, die SpaceCrew Finance Group, hat eine Philosophie, die verstanden wird und tief verankert ist. Tauchen Sie mit uns in die Welt von SpaceCrew Finance ein und erfahren Sie mehr über ihre Methoden der Kundenbindung, ihre differenzierten Marketingprozesse, die auf die Steigerung des Customer Lifetime Value abzielen, sowie eine Fülle von Fallbeispielen und praktischen Erfahrungen, die sie zum Erfolg geführt haben.

Was ist der LTV in einem digitalen Kreditgeschäft?

Traditionell dient der LTV (Lifetime Value) als Indikator für den Gewinn, den ein Unternehmen über den gesamten Zeitraum der Interaktion mit einem bestimmten Kunden erzielt. Im digitalen Kreditgeschäft wird dieser Indikator jedoch von mehreren zusätzlichen Parametern beeinflusst:

-

Zinssatz für Stammkunden: Kreditunternehmen bieten in der Regel Promo-Codes und Boni an, um Stammkunden anzulocken und den Standardzinssatz zu senken. Es ist wichtig zu verstehen, dass der Zinssatz nicht nur ein Wettbewerbsvorteil zwischen den Unternehmen ist; in der Welt der Kreditvergabe ist er im Wesentlichen das Herzstück des Produkts. Wenn die Zinsen zu hoch sind, kann es für die Kunden schwierig werden, den Kredit zurückzuzahlen. Es geht also immer darum, das richtige Gleichgewicht zwischen Preis und Werbung zu finden.

-

Darlehenslaufzeit: Wie lange ein Kunde sich Geld leiht, hat erheblichen Einfluss auf die Erträge eines Unternehmens. Je größer der Kredit und je länger seine Laufzeit, desto größer ist der potenzielle Gewinn.

-

Kosten für die Gewinnung treuer Kunden: Der Kreditsektor ist in vielen Ländern hart umkämpft. Die SpaceCrew Finance Gruppe zum Beispiel ist in fast allen Ländern, in denen wir tätig sind, einem starken Wettbewerb ausgesetzt. So gibt es in der Ukraine derzeit über 400 aktive Kreditunternehmen. In Sri Lanka gibt es über 100 Kreditinstitute offline und bis zu 10 online. In Vietnam sind rund 60 Organisationen bekannt, während es in Polen mehr als 50 sind.

-

Ausfallquote: Sie misst die Unfähigkeit eines Kreditnehmers, dem Kreditgeber Geld zurückzuzahlen. Eine hohe Ausfallquote kann zu erheblichen Verlusten für das Unternehmen führen. Die Minimierung dieser Quote ist daher ein vorrangiges Ziel bei der Kreditvergabe. Die Unternehmen setzen Scoring-Modelle ein, um die Kreditnehmer zu identifizieren, die ihre Kredite wahrscheinlich zurückzahlen werden. Eine ausführliche Erörterung dieses Themas finden Sie im Artikel "Risikomanagement im Kreditgeschäft" in unserem Blog.

Ziel des Marketings ist es, Kunden anzusprechen, die sich mit der Kreditaufnahme auskennen, finanziell klug sind oder sich im Laufe der Zeit eine solide Kredithistorie aufbauen wollen.

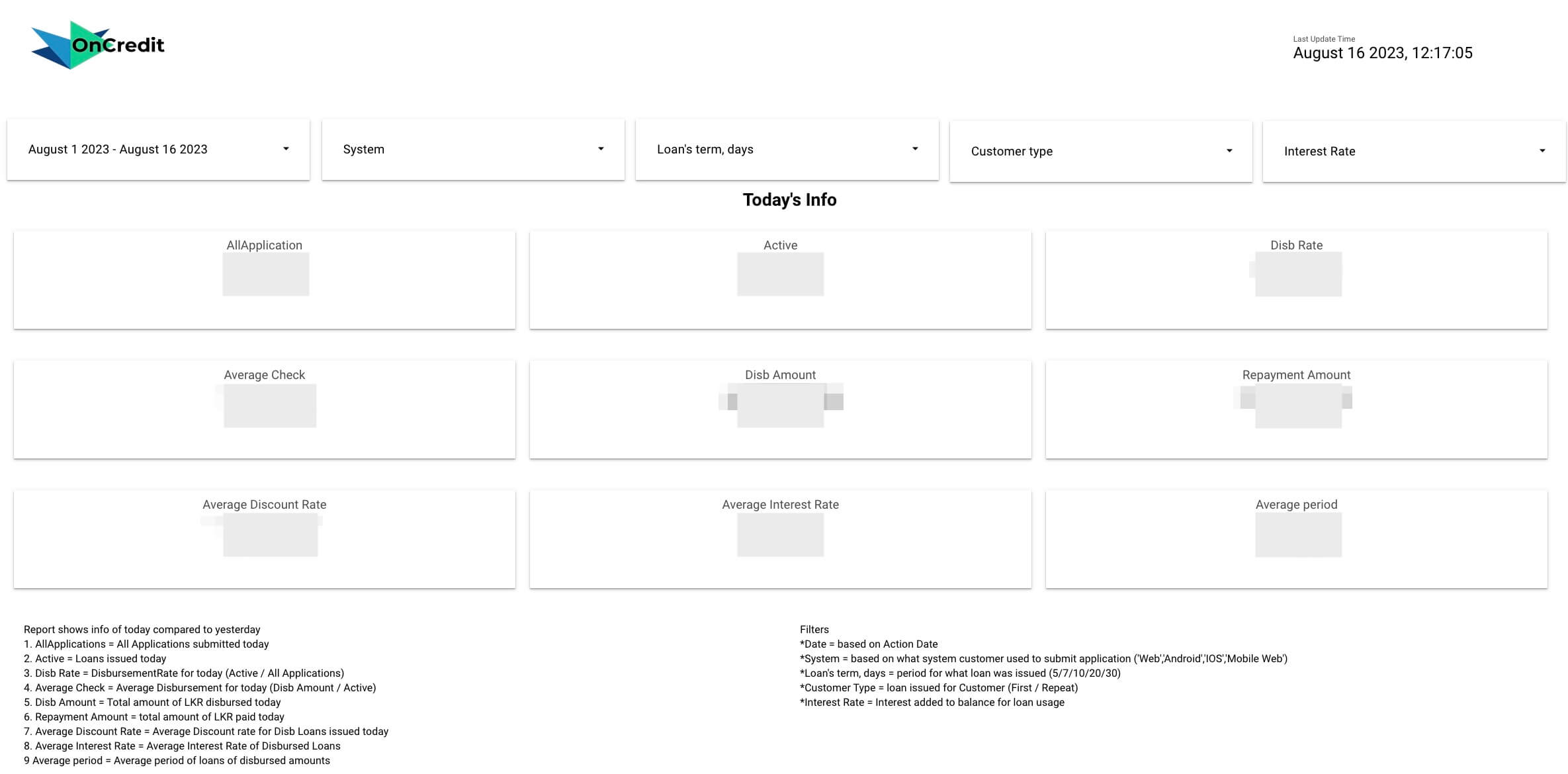

Ein Beispiel für einen Tagesbericht, in dem die wichtigsten Indikatoren über den Tag hinweg verfolgt werden - die Anzahl der Anträge, Auszahlungen, der durchschnittliche Scheck, der durchschnittliche Zinssatz und andere:

LTV-Berechnung in einem Kreditgeschäft

Um den LTV zu berechnen, müssen für jeden Kunden die Einnahmen (d. h. die Provisionen abzüglich der Kreditzinsen für die gesamte Laufzeit) und die Kosten (einschließlich der Verwaltungs-, Marketing-, Betriebs- und Ausfallkosten) ermittelt werden. Diese Berechnungen sollten für jeden Kreditvertrag einzeln vorgenommen werden.

Angesichts ihrer Komplexität ist eine eigenständige Berechnung dieser Kennzahl nahezu unmöglich. Daher sind sie auf Zwischenindikatoren angewiesen. Diese werden monatlich eingesetzt und helfen bei der Ausrichtung auf das Endziel. Besonders aufschlussreich sind Kennzahlen wie Umwandlungssatz, durchschnittlicher täglicher Zinssatz, durchschnittlicher täglicher Zinsabschlag und durchschnittlicher täglicher Darlehensauszahlungsbetrag.

Hier sind einige wichtige Kennzahlen zur Überwachung:

Tägliche Metriken:

-

Anzahl der Anträge

-

Anzahl der Auszahlungen

-

Durchschnittlicher Antragsbetrag

-

Durchschnittlicher Zinssatz

-

Durchschnittlicher täglicher Zinsabschlag

Monatliche Metriken:

-

Metriken zur Kundenumwandlung, einschließlich des Übergangs vom ersten zum zweiten Vertrag, vom zweiten zum dritten, vom dritten zum vierten, usw.

-

Mit der Kundenbindung verbundene Kosten.

Kundenbindungsstrategien zur Erhöhung des LTV von Kunden im Kreditgeschäft

Im Bereich der digitalen Kreditvergabe sind drei primäre Kundenbindungsstrategien vorherrschend:

-

Arbeit auf der Grundlage der Anzahl der zuvor abgeschlossenen Kredite: Diese Strategie beinhaltet in der Regel eine individuelle Ansprache jedes Kunden. Für jeden Kunden wird ein individueller Rabatt auf der Grundlage der Anzahl der in der Vergangenheit abgeschlossenen Darlehen berechnet. Grundsätzlich gilt: Je länger ein Kunde bei uns bleibt, desto besser die Konditionen. Dieses Modell mag zwar aus finanzieller Sicht interessanter sein, ist aber in Bezug auf die Konversion weniger effektiv. In Anbetracht des harten Wettbewerbs in der Kreditbranche und der direkten Auswirkungen der Produkte unserer Partner auf die finanzielle Gesundheit eines Kunden entscheiden sich die Kunden eher für Unternehmen, die sofortige, wettbewerbsfähige Kreditzinsen anbieten.

-

Engagement auf der Grundlage der Zeit seit dem Abschluss des letzten Kredits: Hier werden die Kunden in Gruppen eingeteilt, die sich danach richten, wie viele Tage seit dem Abschluss des letzten Kredits verstrichen sind. Für Unternehmen aus der Ukraine und Polen besteht die erste Gruppe aus "Kunden, bei denen seit dem Abschluss eines Kredits 1 bis 30 Tage vergangen sind". In den asiatischen Regionen hingegen ist die erste Gruppe übersichtlicher und umfasst "Kunden, bei denen 1 bis 10 Tage seit dem Kreditabschluss vergangen sind". Dieses Modell könnte effektiver sein, um mehr Kunden zu konvertieren und zu gewinnen.

-

Hybrides Modell: Dieser Ansatz kombiniert die beiden vorgenannten Strategien. SpaceCrew Finance wendet dieses Modell häufig bei verschiedenen seiner Projekte an. In der Ukraine zum Beispiel wird die automatisierte Kommunikation der ersten Strategie mit manuellen Benachrichtigungen der zweiten Strategie ergänzt. In asiatischen Ländern kombinieren die Unternehmen die zweite Strategie häufig mit automatisierten Benachrichtigungen, z. B. mit personalisierten Bonusangeboten zum Geburtstag eines Kunden oder beim Abschluss des fünften Kredits mit Service.

Das übergreifende Ziel besteht darin, nicht nur in den Köpfen der Kunden zu bleiben, sondern über ihre bevorzugten Kommunikationskanäle präsent zu sein. Daher ist das Verständnis Ihrer Zielgruppe von größter Bedeutung. In unserem Kundenbindungskonzept verwenden wir eine Mehrkanalstrategie, um eine konsistente Kommunikation mit den Kunden aufrechtzuerhalten, die E-Mail, SMS, Push-Benachrichtigungen und Instant Messaging umfasst. Bei der Navigation durch Omnichannel-Kontaktpunkte ist es wichtig, den primären Kommunikationskanal für jeden Kunden zu bestimmen. Leiten Sie die Kommunikationssequenz über diesen bevorzugten Kanal ein.

Datenanalyse zur Verbesserung des LTV

Analytik bildet die Grundlage jeder von SpaceCrew Finance entwickelten Kundenbindungsstrategie. SpaceCrew Finance überwacht die Konversionsraten für jedes nach Kundengruppen segmentierte Mailing, analysiert die Reaktionen auf Angebote, untersucht das Kundenverhalten über alle Interaktionskanäle hinweg und entwickelt Touchpoint-Sequenzen innerhalb eines Omnichannel-Content-Plans.

Unsere Partner überwachen konsequent mehrere Berichte:

-

Konvertierung bestimmter Newsletter/Nachrichten: Hier liegt der Schwerpunkt auf der Messung der Anzahl der versendeten Benachrichtigungen und ihrer anschließenden Umwandlung in Kundenanfragen und Leads. Solche Berichte geben Aufschluss über die unmittelbare Wirksamkeit von Marketingmaßnahmen.

-

Kundenabwanderung basierend auf der Zeit seit dem letzten Darlehensabschluss: Dieser Bericht hilft, Herausforderungen zu identifizieren. Es ist erwähnenswert, dass die Wiederansprache von Kunden umso schwieriger wird, je länger sie weg sind, insbesondere wenn seit ihrem letzten Kredit mehr als sechs Monate vergangen sind.

-

Kundenumwandlung bei aufeinanderfolgenden Verträgen: Dieser Bericht gibt Aufschluss über die potenzielle Anzahl von Krediten, die ein Kunde in Anspruch nehmen könnte, und zeigt auf, wann ein verlockenderes Angebot erforderlich ist, um den Kunden im Kreditportfolio zu halten.

Die Entwicklung von Kundenbindungsstrategien ist immer das Ergebnis ausdauernder Tests und tiefer Einblicke in das Verhalten der Zielgruppe. Die spezifischen Analysetools, die eingesetzt werden - sei es manuelle Excel-Arbeit oder fortschrittliche Datenanalysetools - sind zweitrangig gegenüber der Fähigkeit, die Ergebnisse sorgfältig zu bewerten, genaue Schlüsse zu ziehen, Fehler zu korrigieren und kontinuierlich neue operative Mechanismen zu erproben.

Alle anderen Tools dienen in erster Linie dazu, Prozesse zu beschleunigen. Zweifellos können manuelle Aufgaben wie die Erwärmung von Datenbanken, die Überprüfung von Spam, das Verfassen von Texten und die Erstellung von Berichten sehr zeitaufwändig sein. Und in einem wettbewerbsintensiven Sektor ist Zeit oft von entscheidender Bedeutung.

Der Einfluss von KI und Big Data auf Strategien zur Steigerung des LTV im digitalen Kreditgeschäft

Big Data bildet die Grundlage der Strategie. Eine wirksame Kundenbindung kann nur erreicht werden, wenn die Taktik auf einem Verständnis des Kundenverhaltens beruht. Dieses Verständnis hilft bei der Verbesserung der Verkaufstrichter-Metriken und erleichtert eine präzise Kundensegmentierung für ein gezieltes Engagement. Wichtig ist, dass die Kundensegmentierung nicht nur auf soziodemografischen Faktoren beruhen sollte. Stattdessen sollte sie sich um das Prinzip der "zu erledigenden Aufgaben" drehen und sich auf die spezifischen Herausforderungen und Bedürfnisse konzentrieren, die bestimmte Segmente Ihrer Zielgruppe mit Ihrem Produkt erfüllen.

KI ist zwar eine nützliche Hilfe bei der Bewältigung von Routineaufgaben, aber sie ist noch nicht zu einem eigenständigen Tool für Analysen oder Ideenfindung im geschäftlichen Kontext gereift. Derzeit setzt SpaceCrew Finance KI hauptsächlich als Generator für Nischentextinhalte ein.

Mit dem GPT-Chat können wir zum Beispiel folgende Aufgaben effizient bewältigen:

-

Erstellung ansprechender Überschriften für A/B-Tests

-

Entwerfen von E-Mail-Inhalten:

-

Auslöserbasierte Nachrichten.

-

Informative manuelle Briefe.

-

Verfassen von Texten für A/B-Tests

-

Verfeinerung und Neuformulierung von SMS/Push-Benachrichtigungen

-

Komprimierung von Text für prägnante SMS-Nachrichten

Bedauerlicherweise sind die Lösungen, die sich daraus ergeben, eher generisch und haben sich auf dem Markt für die Planung von Inhalten, die Entwicklung grundlegender Strategien oder die Beratung von Kunden nicht bewährt.

Auswirkung des LTV der Kunden auf die Gesamtrentabilität des Digital Lending-Geschäfts

In den meisten Märkten bieten die meisten Unternehmen neuen Kunden einen verlockenden Bonus: den ersten Kredit zu einem Zinssatz von 0 %. Dieser Zinssatz liegt tatsächlich bei Null, ohne versteckte Kosten oder zusätzliche Gebühren. Die Kosten für die Anwerbung eines neuen Kunden können jedoch zwischen 25 und 70 Euro liegen. Es ist wichtig zu wissen, dass es immer einen Teil der Kunden gibt, etwa 20-30 %, die ihre Kredite nicht zurückzahlen. Wenn man die Betriebskosten für die Kreditprüfung, die Kundenvalidierung und die Verwaltungskosten (einschließlich Abschreibungen) hinzurechnet, macht das Unternehmen beim ersten Kredit an einen neuen Kunden oft einen Nettoverlust.

Das Kreditgeschäft steht unter starkem Wettbewerbsdruck. Erschwerend kommt hinzu, dass es im Finanzsektor generell an Kundenloyalität mangelt; die Kunden stellen ihre eigenen finanziellen Vorteile über die Qualität der Dienstleistung.

In diesem Umfeld erweist sich das Marketing als das wichtigste Instrument, das sich direkt auf den Gewinn und im weiteren Sinne auf die Kapitalrendite des Unternehmens auswirkt. Die Lebensfähigkeit des Unternehmens hängt weitgehend davon ab, ob das Marketing einen neuen Kunden dazu bewegen kann, einen zweiten Kredit aufzunehmen, und wenn ja, in welcher Höhe und mit welcher Laufzeit. Es ist wichtig zu wissen, dass die Marketingteams nicht immer alle Kunden behalten können, da einige von ihnen zunächst auf der Grundlage der Kreditwürdigkeitsprüfung aussortiert werden, was zur Erhaltung der Qualität des Kreditportfolios beiträgt.

Kundenbindungspraktiken der SpaceCrew Finance Group

In jedem Land, in dem unsere Partner tätig sind, verfolgen sie die gleiche Strategie zur Kundenbindung. SpaceCrew Finance stützt sich dabei auf die Anzahl der Tage, die seit dem Abschluss des letzten Kreditvertrags verstrichen sind. Interessanterweise ist diese Strategie trotz der starken Kontraste zwischen den europäischen und asiatischen Mentalitäten durchweg effektiv. Allerdings wirken sich regionale Nuancen auf die Umsetzung aus.

Die lokale Gesetzgebung spielt eine wichtige Rolle. In Polen und in weiten Teilen Europas schränkt beispielsweise die Allgemeine Datenschutzverordnung (GDPR) die Interaktion mit Kunden ohne deren ausdrückliche Zustimmung ein. Folglich muss Polen zunächst die Erlaubnis des Kunden einholen, bevor es Werbebotschaften verschickt.

Auch die technischen Zwänge des jeweiligen Landes können die Strategie beeinflussen. Eine der Scoring-Regeln besagt, dass nicht mehr als ein Kredit in einer Hand vergeben werden darf, um sicherzustellen, dass das Unternehmen die Kunden finanziell nicht überfordert. Mit den Marketingmaßnahmen kann erst begonnen werden, wenn der vorherige Vertrag eines Kunden vollständig abgewickelt ist. In Sri Lanka zum Beispiel bedeutet das Fehlen einer umfassenden technischen Integration mit vielen Banken, dass etwa 30 % der Zahlungen manuell innerhalb von 1 bis 3 Tagen bearbeitet werden. Diese Verzögerung ist für die Strategie in Sri Lanka von Bedeutung, da die Kunden innerhalb dieses Zeitfensters nicht zu uns zurückkehren können.

In Vietnam steht die Marke OnCredit vor einer besonderen Herausforderung. Das dortige Mobilfunknetz verbietet jegliche Werbebotschaften von kommerziellen Unternehmen. Wenn die Handynummer des Kunden mit einem Netz verbunden ist, wäre es schwierig, ihm Werbebotschaften zukommen zu lassen.

Die Werbeangebote der Unternehmen variieren auch aufgrund kultureller und mentaler Unterschiede. In der Ukraine beispielsweise ist das Programm "Laden Sie einen Freund ein" nicht wirksam, da das Ausleihen von Geld als gesellschaftliches Tabu gilt, während es in Europa eher akzeptiert wird. Bei den Anreizen zur Steigerung der Konversionsrate - ob es sich nun um Werbeaktionen, Boni, Cashback oder Geschenke handelt - spielen regionale Präferenzen eine Rolle. In der Ukraine sind monetäre Anreize wie das Aufladen von Handys, die Rückzahlung von Krediten oder Cashback sehr effektiv.

In Sri Lanka hingegen werden direkte Geldprämien nicht so sehr geschätzt, dafür aber materielle Geschenke wie Lebensmittelkörbe. Die Sri Lanker haben eine besondere Vorliebe für verschiedene Lotterien und Spielmechanismen. Denken Sie zum Beispiel an eine Werbekampagne, die bei OnCredit LK sehr erfolgreich war:

In Polen freuen sich die Menschen über Geschenke in Form von digitaler Technik - die Apple Watch zum Beispiel ist derzeit in aller Munde.

In Vietnam ist eines der wenigen wirksamen Instrumente zur Anziehung von Kunden Cashback, das zur Rückzahlung eines Kredits in unserem Service verwendet werden kann. Vietnams Beispiel mit Gamification:

Fazit: Beherrschung des Kunden-LTV in der digitalen Kreditvergabe

Die Kreditlandschaft ist, wie die SpaceCrew Finance Group zeigt, sehr vielschichtig. LTV und Kundenbindung gehen über den reinen Gewinn hinaus und gehen tief in die Kundentreue und den langfristigen Wert ein. Durch anpassungsfähige Strategien, Technologie und regionale Nuancen verfeinert die Branche kontinuierlich ihren Ansatz. Mit Blick auf die Zukunft werden die Verknüpfung von Daten und das Verständnis des Kundenverhaltens von entscheidender Bedeutung sein, um nachhaltige Rentabilität zu gewährleisten.

Lovinčićeva Straße, 3, Zagreb, Kroatien