El papel de la economía unitaria en el negocio de los préstamos P2P

En el vasto mundo de las finanzas, el negocio de los préstamos sigue siendo una de las partes más complejas pero importantes. Cada transacción, cada préstamo emitido e incluso cada código promocional extendido refleja una compleja danza de números y estrategia. En el centro de esta danza hay un concepto que constituye la espina dorsal para entender la rentabilidad y la sostenibilidad: la economía unitaria.

Basándonos en nuestra experiencia, compartimos este artículo para ofrecerle una comprensión más profunda de cómo funciona la economía unitaria. Viajaremos a través de los intrincados detalles del sector crediticio, descifrando cómo la economía unitaria proporciona información fundamental que impulsa el éxito en esta industria.

¿Qué es la economía unitaria?

La economía unitaria ofrece una lente a través de la cual se puede analizar el modelo de negocio de una empresa. En esencia, la economía unitaria se centra en garantizar que la producción y venta de cada unidad individual de un producto sea rentable, haciendo hincapié en que los ingresos superen sistemáticamente los costes.

A diferencia de las métricas financieras tradicionales, la economía unitaria profundiza, destacando y refinando cada paso de la creación de un producto o servicio. Este enfoque ofrece a las empresas una vía más clara para optimizar cada fase de la producción y aumentar la rentabilidad.

Entender el "significado de la economía unitaria" es vital para las empresas, ya que arroja luz sobre la rentabilidad al nivel más granular, guiando a las empresas a tomar decisiones informadas sobre precios, producción y estrategia empresarial general para un crecimiento sostenible.

Descifrando la economía unitaria en el negocio de los préstamos

A primera vista, la actividad crediticia puede parecer elemental: prestar dinero y devengar intereses. Sin embargo, si se profundiza en el tema, se descubre que se trata de una ciencia compleja. Nuestros socios (originadores de préstamos) trabajan a menudo con más de 200 informes en tiempo real, cada uno digitalizado y matizado. Cada informe no es un mero número, sino que representa un análisis exhaustivo, un proceso definido y personal especializado.

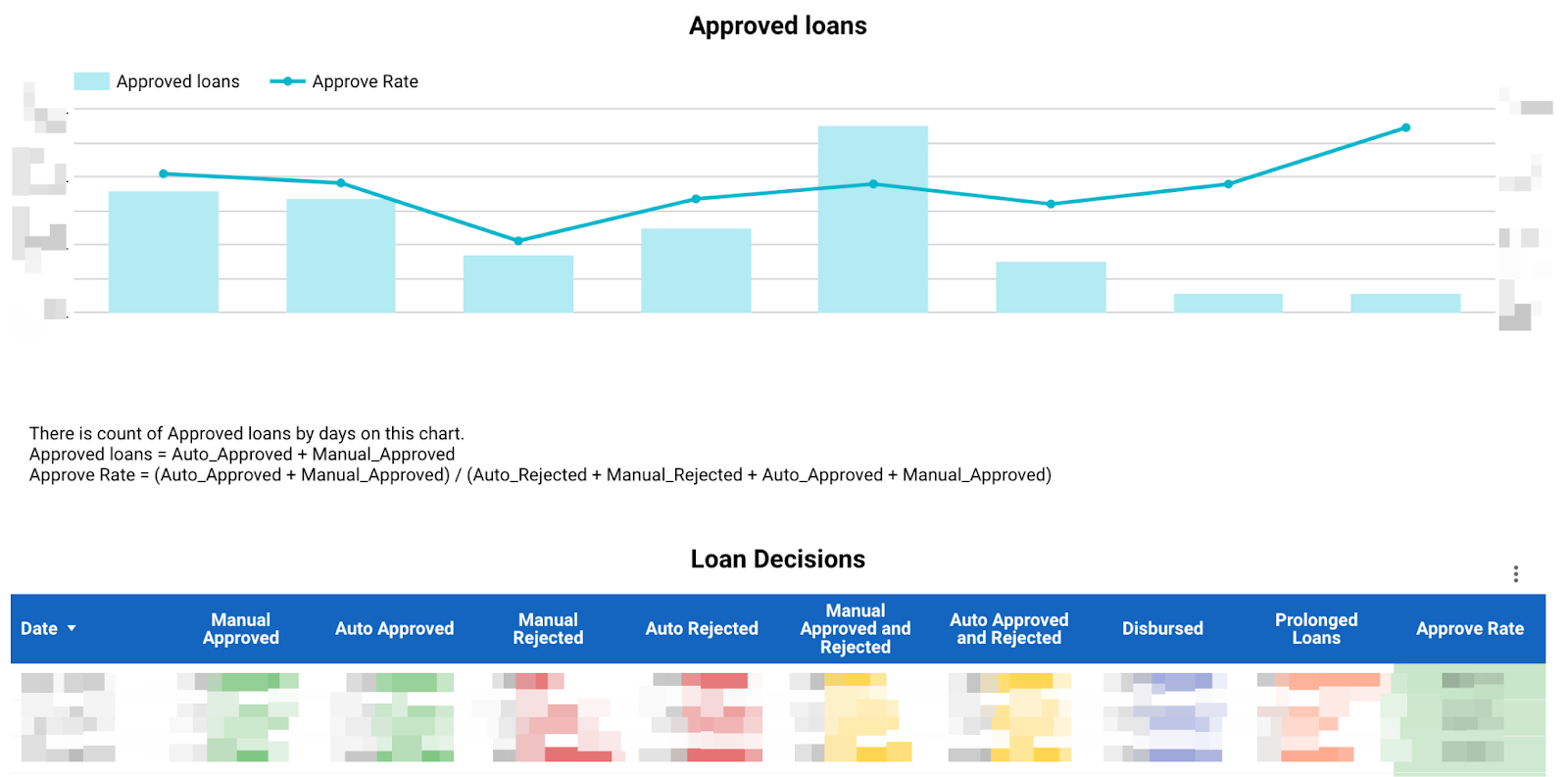

He aquí un ejemplo de informe. Se ha ocultado cualquier detalle sensible o comercialmente significativo, únicamente con fines ilustrativos.

Estas personas gestionan y optimizan estas cifras para garantizar el máximo beneficio a toda la organización. Por ejemplo, tenemos un Jefe de Producto dedicado exclusivamente al registro. Su principal objetivo es garantizar que de cada 100 clientes que inician el proceso de registro, concedemos préstamos a los 100. Por lo tanto, examinan y optimizan estas cifras para garantizar el máximo beneficio para toda la organización. Por lo tanto, escudriña y analiza cada paso del registro, anotando cuántos clientes abandonan y cuántos segundos se tarda en rellenar cada campo. En cambio, si hablamos de gestores de riesgos, su objetivo es conceder préstamos al mayor número posible de clientes.

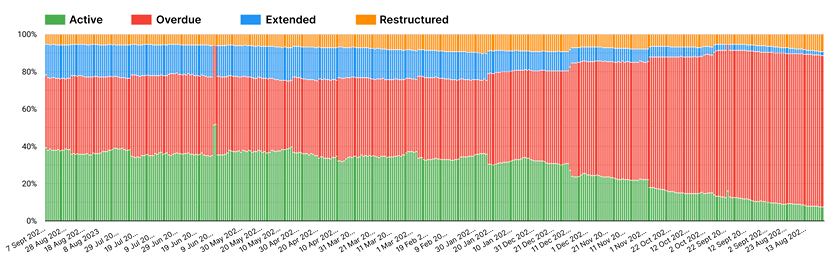

1. Cartera activa

Un principio fundamental en el negocio de los préstamos es el tamaño de la cartera activa. En esta cartera es donde se devengan los intereses. Por tanto, cuanto mayor sea su cartera activa de préstamos, mayores serán sus ganancias. Es esencial tener en cuenta que la cartera activa no es más que un segmento de la cartera total de préstamos de una empresa, que también incluye categorías como las carteras vencidas, reestructuradas y prorrogadas. Aunque todas estas carteras generan ingresos, la atención se centra principalmente en el tamaño de la cartera activa.

Para visualizar el negocio de los préstamos, imaginemos una bañera con agua (dinero) entrando y saliendo constantemente. El objetivo es mantener la bañera óptimamente llena, sin que rebose ni se seque. El agua disminuye cuando hay morosidad y se rellena con cada préstamo concedido.

He aquí un ejemplo de cartera ucraniana:

2. Comprobación de la media

Un elemento central de este mecanismo es el tamaño del "cheque medio", que gira en torno a las solicitudes de crédito, el corazón del negocio crediticio. Con una inversión de X dólares en marketing, se adquiere un cliente potencial. Sólo cuando este usuario lo solicita pasa de ser un posible cliente a serlo.

El seguimiento del embudo de inscripción es vital. Es crucial comprender el abandono en cada etapa, con el objetivo de alcanzar una tasa de finalización del 100%. Equipos especializados dentro de nuestro socio supervisan diligentemente cada etapa del embudo, esforzándose por su perfección.

3. Tasa de aprobación

Otra métrica clave es la tasa de aprobación de las solicitudes de préstamo. Los gestores de riesgos supervisan este proceso, evaluando la credibilidad de cada cliente y determinando la elegibilidad del préstamo. Nuestra conversación en Lonvest Blog con Timur Bugayevsky, Jefe de Data Since Lab arrojó luz sobre los entresijos de la gestión de riesgos en los préstamos.

Aunque el crédito emitido es una métrica crucial en la economía unitaria, no es más que la superficie. Las principales decisiones y costes entran en juego mucho antes de que se conceda un préstamo.

Desglosar el recorrido del cliente en unidades revela:

-

Coste por solicitud: Gasto de marketing por cada solicitud presentada.

-

Tasa de conversión del registro: Porcentaje de clientes que completan el registro.

-

Tasa de aprobación: Porcentaje de solicitudes de préstamo aprobadas.

-

Coste de scoring: Gasto por calificar una sola solicitud.

-

Cheque medio: Importe medio del préstamo desembolsado.

-

Frecuencia de los préstamos: Número de préstamos desembolsados diaria/mensualmente.

-

Volumen de la cartera de préstamos: Importe total desembolsado a los clientes y sus clasificaciones - activo, reestructurado, vencido y prorrogado.

-

Tasa de impago: Porcentaje de préstamos impagados en distintos intervalos.

-

Ratio de recuperación: Porcentaje de reembolsos sobre la deuda total en un periodo determinado.

Estos indicadores son sólo una instantánea. Cada uno de ellos puede desglosarse en parámetros más detallados, con procesos cada vez más digitalizados.

En esencia, el negocio crediticio funciona como una orquesta. La perfecta coordinación entre todos los participantes garantiza el éxito colectivo. El objetivo primordial de todo director general en el ámbito de los préstamos es perfeccionar cada proceso empresarial para lograr la máxima eficiencia. Cada indicador, cada solicitud y cada detalle son importantes: nada debe pasar desapercibido.

Influencias en la economía unitaria en el negocio de los préstamos

Profundizar en los entresijos del negocio de los préstamos revela una plétora de factores que pueden influir significativamente en sus resultados financieros. Factores tan aparentemente mundanos como la hora del día, la posición de una fecha dentro de un mes o incluso el número de días festivos en un mes determinado pueden desempeñar un papel crucial. Más allá de estas influencias inmediatas, los indicadores económicos más amplios -como el PIB del país, las tasas de desempleo y el clima económico general- también tienen un peso considerable.

La incorporación de la economía unitaria a la empresa es fundamental en este contexto. Este enfoque se centra en la comprensión de la rentabilidad y la relación coste-eficacia de cada transacción o interacción con el cliente dentro del negocio crediticio. Permite un análisis más matizado y granular de cómo los elementos individuales contribuyen o perjudican a la salud financiera general de la organización.

Sin embargo, la mera identificación de estos factores de influencia no es suficiente. El verdadero valor reside en aprovechar estos conocimientos para una gestión proactiva.

Gestión eficaz de la cartera en un mes

Por ejemplo, si prevemos un mes con más días festivos por delante, podemos ajustar estratégicamente nuestros planes de facturación para garantizar un flujo de caja constante y atender así eficazmente las demandas de nuestros clientes. Del mismo modo, si las previsiones sugieren una posible disminución del 1% de los fondos para el mes siguiente, es vital estar preparados. Esta previsión garantiza que la empresa pueda hacer frente sin interrupciones a un aumento inesperado de las solicitudes de préstamo.

Integración de la economía unitaria en la gestión del riesgo

En esencia, el riesgo en el negocio de los préstamos parece binario: o un cliente devuelve el préstamo (1) o no lo hace (0). Sin embargo, cuando profundizamos más allá de esta perspectiva binaria, descubrimos un paisaje matizado de puntos de datos:

-

¿Cuándo se producirá el reembolso? (¿Pronto? ¿Tarde? Si es tarde, ¿cuántos días?)

-

¿Cuántos intereses pagará el cliente?

-

¿Qué recursos se emplearán para garantizar el reembolso?

Analizando cada paso del proceso de préstamo, podemos afinar las estrategias de gestión del riesgo. Consideremos, por ejemplo, el tipo medio de un préstamo concedido.

Cómo funcionan las ventas y las promociones en el negocio de aterrizaje

Una observación intrigante es que cuando a los clientes se les ofrecen más códigos promocionales, tienden a solicitar un préstamo de mayor importe y, paradójicamente, es más probable que lo devuelvan. Se podría suponer lo contrario: que devolver una cantidad mayor sería más difícil. Pero la razón es sencilla: todo prestatario concienzudo calcula cuánto puede devolver cómodamente a corto plazo (por ejemplo, en un plazo de 10 a 30 días). Así, si un prestatario sabe que puede reembolsar 100 EUR en 10 días, puede optar por un préstamo de 100 EUR con una comisión de 10 EUR, dado un determinado tipo de promoción. Pero, con un código promocional más generoso (que se traduce en un interés más bajo), podría solicitar 115 EUR y pagar sólo 5 EUR de comisión.

Por el contrario, los clientes que no tienen intención de devolver el préstamo conocen bien su plan incluso antes de solicitarlo. Pueden pedir prestado a cualquier tipo de interés, por exorbitante que sea. Para ellos, el tipo es irrelevante. Esta relación entre la magnitud del tipo de interés y el riesgo pone de relieve la intrincada dinámica del préstamo.

Integrar la economía unitaria con la estrategia para maximizar el LTV del cliente

Los préstamos a corto plazo suelen dirigirse a quienes no pueden ser atendidos por los bancos tradicionales. En consecuencia, el valor de vida (LTV) de los clientes en este sector presenta retos únicos. Algunos clientes mejoran progresivamente su situación financiera, piden prestado con menos frecuencia y, con el tiempo, pueden optar a préstamos bancarios. Otros pueden sufrir un deterioro de su situación financiera y las entidades de crédito, para evitar que sus clientes se endeuden aún más, pueden dejar de concederles préstamos.

Este delicado acto de equilibrio implica ayudar a los clientes al tiempo que distinguimos a los prestatarios responsables de los menos responsables y nos aseguramos de no sobrecargarlos financieramente. Una queja común entre los clientes es la insatisfacción con el importe del préstamo o el cheque medio proporcionado. Sin embargo, la fijación de este cheque medio no es arbitraria; está diseñada para ajustarse a una cantidad que el prestatario pueda devolver de forma realista. Del mismo modo, al determinar los tipos de interés, el objetivo es doble: garantizar el reembolso del préstamo y fomentar al mismo tiempo una percepción de equidad a los ojos del cliente. En esencia, ajustando estratégicamente el cheque medio y los tipos de interés, los prestamistas pretenden orientar y educar a su clientela, evitando posibles trampas de endeudamiento.

Incorporar la economía unitaria del negocio a esta ecuación es fundamental. Al comprender en profundidad factores como el coste de captación de clientes, las tasas de conversión del embudo, los gastos relacionados con la autenticación y calificación de los clientes y la duración media de los préstamos, los prestamistas pueden decidir con astucia qué préstamos conceder, a quién y a qué tipo de interés. Este enfoque matizado garantiza el funcionamiento sostenido del mecanismo de préstamo.

La búsqueda de la excelencia

La danza de los números en el negocio de los préstamos no consiste sólo en conceder préstamos y esperar beneficios. Se trata de comprender, elaborar estrategias y optimizar cada pequeño componente que repercute en el panorama general. La economía unitaria sirve de faro, guiando a las empresas a través de los intrincados caminos del panorama de los préstamos. Al adoptar y aplicar los principios de la economía unitaria, las empresas de préstamos pueden garantizar no sólo su supervivencia, sino su prosperidad en un entorno financiero difícil. A medida que el mundo de los préstamos siga evolucionando, los que estén equipados con los profundos conocimientos que proporciona la economía unitaria sin duda marcarán el camino.

Si está considerando la oportunidad de invertir en préstamos, Lonevest le ofrece la puerta perfecta para comenzar esta aventura.

Calle Lovinčićeva, 3, Zagreb, Croacia.