Maximizar el LTV en el negocio de préstamos digitales

En el mundo de los préstamos, aunque el atractivo de captar nuevos clientes suele acaparar la atención, los verdaderos héroes de una empresa podrían sorprenderle: son los clientes fidelizados y los que regresan. Estos individuos, una vez que forman parte de su ecosistema, pueden ser potencialmente los más leales y parte del negocio. Sin embargo, a menudo se subestima su importancia.

Nuestro socio, el grupo SpaceCrew Finance, tiene una filosofía que entiende y tiene muy arraigada. Acompáñenos mientras nos adentramos en su mundo, explorando sus métodos de retención de clientes, sus matizados procesos de marketing centrados en magnificar el valor del ciclo de vida del cliente y desentrañando un tesoro de casos y experiencias prácticas que les han conducido al éxito.

Qué es el LTV en un negocio de préstamos digitales

Tradicionalmente, el LTV (life-time value) sirve como indicador del beneficio que obtiene una empresa durante todo el periodo de interacción con un cliente concreto. Sin embargo, en el negocio de los préstamos digitales, este indicador se ve influido por varios parámetros adicionales:

-

Tipo de interés para clientes habituales: Las empresas de préstamos suelen ofrecer códigos promocionales y bonificaciones para atraer a los clientes habituales, reduciendo el tipo de interés estándar. Es crucial entender que el tipo de interés no es simplemente una ventaja competitiva entre empresas; en el mundo de los préstamos, es esencialmente el núcleo del producto. Si los tipos son demasiado altos, los clientes pueden tener dificultades para reembolsar. Así que siempre se trata de encontrar el equilibrio adecuado entre precio y promoción.

-

Plazo del préstamo: El plazo durante el cual un cliente pide dinero prestado afecta significativamente a los beneficios de una empresa. Cuanto mayor sea el préstamo y más largo su plazo, mayor será el beneficio potencial.

-

Coste de adquisición de clientes fieles: El sector de los préstamos es muy competitivo en muchos países. Por ejemplo, dentro del grupo SpaceCrew Finance, encuentran una gran competencia en casi todos los países en los que operamos. Por ejemplo, en Ucrania hay actualmente más de 400 empresas de préstamo activas. En Sri Lanka, hay más de 100 organizaciones de crédito offline y hasta 10 online. En Vietnam, son conocidas unas 60 organizaciones, mientras que en Polonia hay más de 50.

-

Tasa de morosidad: Mide la incapacidad del prestatario para reembolsar al prestamista. Una tasa de morosidad elevada puede acarrear pérdidas sustanciales para la empresa. Minimizar esta tasa es, por tanto, un objetivo primordial en la concesión de préstamos. Las empresas aprovechan los modelos de puntuación para ayudar a identificar a los prestatarios con probabilidades de devolver sus préstamos. Para profundizar en este tema, puede consultar el artículo "Gestión del riesgo en el negocio de los préstamos" en nuestro blog.

El objetivo de marketing es captar a clientes entendidos en préstamos, financieramente astutos o deseosos de evolucionar y construir un sólido historial crediticio a lo largo del tiempo.

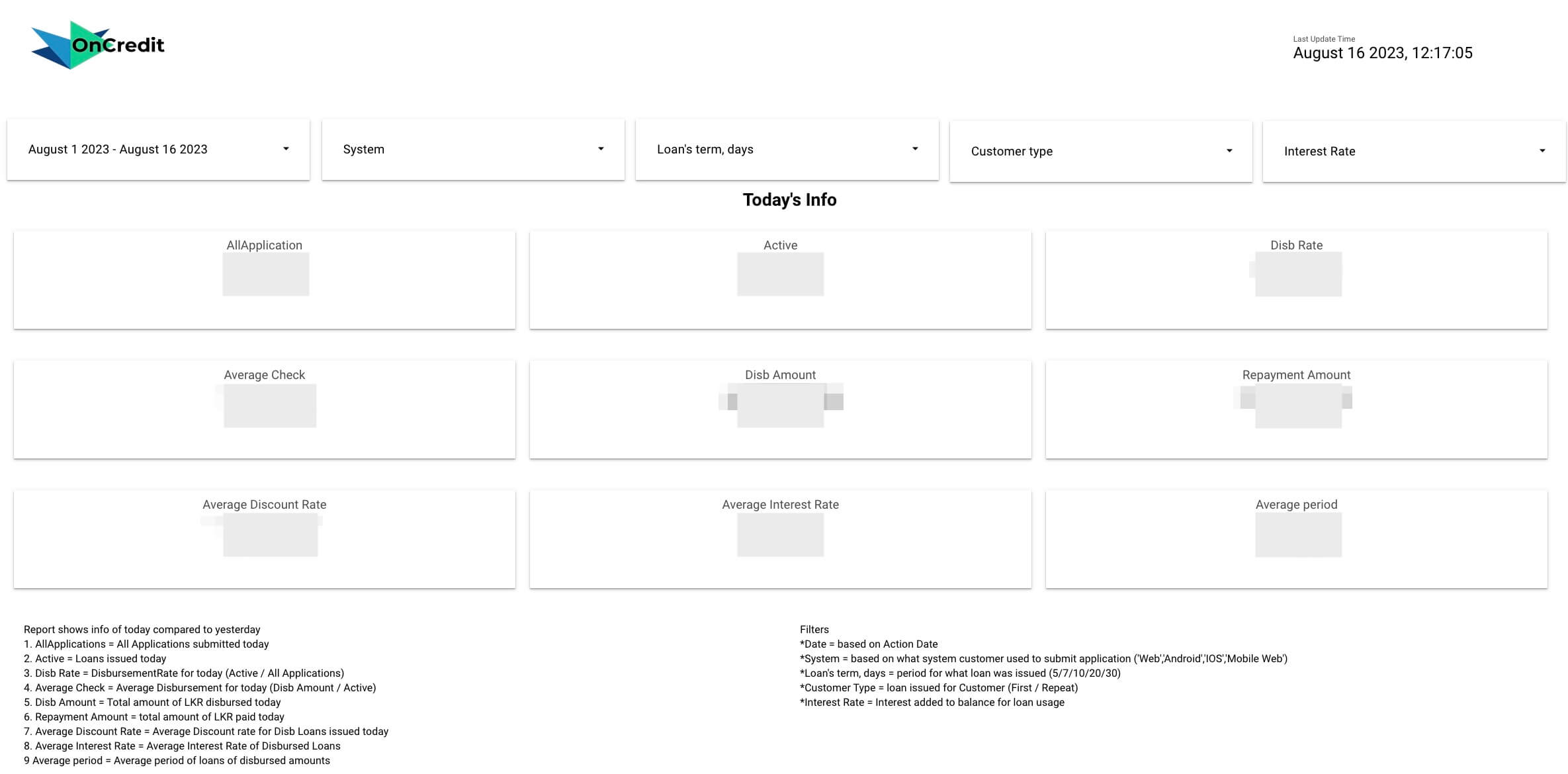

Ejemplo de informe diario en el que se hace un seguimiento de los principales indicadores a lo largo del día: número de solicitudes, desembolsos, cheque medio, tipo de interés medio, etc:

Cálculo del LTV en una empresa de préstamos

Para calcular el LTV, hay que determinar los ingresos (que son las comisiones menos los intereses del préstamo durante toda su duración) y los costes (que engloban los costes administrativos, de marketing, operativos y de impago) de cada cliente. Estos cálculos deben hacerse específicamente para cada contrato de préstamo.

Dada su complejidad, calcular esta métrica de forma independiente es casi imposible. Por ello, se recurre a indicadores intermedios. Estos se emplean mensualmente y ayudan a orientarse hacia el objetivo final. Métricas como la tasa de conversión, el tipo de interés medio diario, el descuento medio diario de intereses y el importe medio diario de desembolso de préstamos son especialmente reveladoras.

Estos son algunos de los parámetros clave que hay que controlar:

Métricas diarias:

-

Número de solicitudes

-

Número de desembolsos

-

Importe medio de la solicitud

-

Tipo de interés medio

-

Descuento medio diario de intereses

Métricas mensuales:

-

Métricas de conversión de clientes, incluida la transición del primer al segundo contrato, del segundo al tercero, del tercero al cuarto, etc.

-

Coste asociado a la retención de clientes.

Estrategias de retención para aumentar el LTV de los clientes en el negocio de préstamos

En el sector de los préstamos digitales prevalecen tres estrategias principales de retención:

-

Trabajar en función del número de préstamos cerrados anteriormente: Normalmente, esta estrategia implica un compromiso individualizado con cada cliente. Para cada cliente, se calcula un descuento único basado en el número de préstamos que ha cerrado en el pasado. Esencialmente, cuanto más tiempo permanezca un cliente con nosotros, mejores serán las condiciones. Aunque este modelo puede ser más interesante desde el punto de vista financiero, es menos eficaz en términos de conversión. Dada la feroz competencia en el sector de los préstamos, y el impacto directo que el producto de nuestros socios tiene en la salud financiera de un cliente, los clientes tienden a elegir empresas que ofrecen tipos de préstamo inmediatos y competitivos.

-

Compromiso basado en el tiempo transcurrido desde el cierre del último préstamo: En este caso, los clientes se agrupan en "cubos" en función del número de días transcurridos desde el cierre de su último préstamo. Para las empresas de Ucrania y Polonia, el primer grupo está formado por "clientes para los que han transcurrido entre 1 y 30 días desde el cierre de un préstamo". Sin embargo, en las regiones asiáticas, el grupo inicial es más conciso: "clientes para los que han transcurrido entre 1 y 10 días desde el cierre del préstamo". Este modelo puede ser más eficaz para convertir y atraer a más clientes.

-

Modelo híbrido: Este enfoque combina las dos estrategias anteriores. SpaceCrew Finance adopta con frecuencia este modelo en varios de sus proyectos. En Ucrania, por ejemplo, refuerzan las comunicaciones automáticas de la primera estrategia con las notificaciones manuales de la segunda. En los países asiáticos, las empresas suelen combinar la segunda estrategia con notificaciones automatizadas, como ofertas de bonificación personalizadas en el cumpleaños de un cliente o al cerrar su quinto préstamo con el servicio.

El objetivo global es permanecer no sólo en la mente de los clientes, sino estar presente en todos sus canales de comunicación preferidos. Por lo tanto, comprender a su público objetivo es primordial. En nuestro enfoque de retención, utilizamos una estrategia multicanal para mantener una comunicación constante con los clientes, que abarca correo electrónico, SMS, notificaciones push y mensajería instantánea. Al navegar por los puntos de contacto omnicanal, es vital identificar el canal de comunicación principal de cada cliente. Inicie la secuencia de comunicación a través de este canal preferido.

Análisis de datos para mejorar la LTV

La analítica es la base de toda estrategia de retención que desarrolla SpaceCrew Finance. Supervisan las tasas de conversión de cada envío segmentado por grupos de clientes, analizan las respuestas a las ofertas, examinan el comportamiento de los clientes en todos los canales de interacción y elaboran secuencias de puntos de contacto dentro de un plan de contenido omnicanal.

Nuestros socios supervisan sistemáticamente varios informes:

-

Conversión de boletines/mensajes específicos: Aquí se hace hincapié en medir el número de notificaciones enviadas y su consiguiente conversión en solicitudes de clientes y clientes potenciales. Estos informes ofrecen información sobre la eficacia inmediata de los esfuerzos de marketing.

-

Desgaste de clientes en función del tiempo transcurrido desde el cierre del último préstamo: este informe ayuda a identificar los retos. Cabe señalar que volver a captar clientes es más difícil cuanto más tiempo han estado fuera, especialmente si han transcurrido más de seis meses desde su último préstamo.

-

Conversión de clientes en contratos consecutivos: Este informe revela el número potencial de préstamos que un cliente podría tomar y señala cuándo podría ser necesaria una oferta más tentadora para retenerlo dentro de la cartera de préstamos.

La evolución de las estrategias de retención es siempre el resultado de pruebas persistentes y de profundas inmersiones en el comportamiento del público objetivo. Las herramientas analíticas específicas empleadas -ya sea el trabajo manual con Excel o las herramientas avanzadas de análisis de datos- son secundarias con respecto a la capacidad de evaluar meticulosamente los resultados, extraer inferencias precisas, rectificar errores y probar continuamente nuevos mecanismos operativos.

Todas las demás herramientas sirven principalmente para agilizar los procesos. Sin duda, las tareas manuales como el calentamiento de bases de datos, las comprobaciones de spam, la composición de textos y la elaboración de informes a mano pueden llevar bastante tiempo. Y en un sector tan competitivo, el tiempo suele ser esencial.

El impacto de la IA y el Big Data en las estrategias para aumentar el LTV en los préstamos digitales

Cuando se trata de Big Data, este apuntala los cimientos de la estrategia. La retención efectiva sólo puede construirse basando sus tácticas en la comprensión del comportamiento del cliente. Esta comprensión ayuda a mejorar las métricas del embudo de ventas y facilita la segmentación precisa de los clientes para una participación específica. Es importante destacar que la segmentación de clientes no debe basarse únicamente en factores sociodemográficos. Por el contrario, debe girar en torno al principio de "tareas por realizar", centrándose en los retos y necesidades específicos que los distintos segmentos de su audiencia abordan con su producto.

En cuanto a la IA, aunque es una ayuda útil en la gestión de tareas rutinarias, aún no ha madurado para convertirse en una herramienta independiente de análisis o ideación en el contexto empresarial. Actualmente, SpaceCrew Finance emplea la IA principalmente como generador de contenido de texto especializado.

Por ejemplo, aprovechando el chat GPT, abordamos con eficacia tareas como:

-

Creación de titulares atractivos para pruebas A/B

-

Redacción de contenido de correo electrónico:

-

Mensajes basados en disparadores.

-

Cartas manuales informativas.

-

Redacción de textos para pruebas A/B

-

Refinamiento y reformulación de SMS/notificaciones push

-

Condensación de texto para mensajes SMS concisos

Lamentablemente, las soluciones que aporta tienden a ser genéricas y no han demostrado su eficacia en el mercado para la planificación de contenidos, el desarrollo de estrategias fundacionales o la consulta de clientes.

Impacto del LTV de los clientes en la rentabilidad global del negocio de préstamos digitales

En la mayoría de los mercados, la mayoría de las empresas ofrecen a los nuevos clientes una tentadora bonificación: el primer préstamo a un tipo de interés del 0%. Este tipo es realmente cero, sin cargos ocultos ni comisiones adicionales. Sin embargo, el coste de adquisición de un nuevo cliente puede oscilar entre 25 y 70 euros. Es crucial tener en cuenta que siempre hay un subconjunto, aproximadamente el 20-30%, que incumple sus préstamos, lo que significa que no devuelven la cantidad prestada. Si se suman los costes operativos de verificación del crédito, validación del cliente y gastos administrativos (incluida la depreciación), la empresa suele incurrir en pérdidas netas con el primer préstamo a un nuevo cliente.

El negocio de los préstamos opera en un panorama ferozmente competitivo. Esta situación se ve agravada por la falta general de lealtad de los clientes en el sector financiero; los clientes priorizan sus propios beneficios financieros sobre la calidad del servicio.

En este entorno, el marketing surge como la principal herramienta para influir directamente en los beneficios y, más ampliamente, en el rendimiento de la inversión de la empresa. La viabilidad de la empresa depende en gran medida de si el marketing puede atraer a un nuevo cliente para que solicite un segundo préstamo y, en caso afirmativo, del importe y la duración del mismo. Es importante reconocer que los equipos de marketing no siempre pueden retener a todos los clientes, ya que algunos son descartados inicialmente en función de la calificación crediticia, lo que ayuda a mantener la calidad de la cartera de préstamos.

Prácticas de retención de clientes de SpaceCrew Finance Group

En todos los países en los que operan nuestros socios, adoptan la misma estrategia de retención de clientes. SpaceCrew Finance basa su enfoque en el número de días transcurridos desde el cierre del último acuerdo de préstamo. Curiosamente, a pesar de los grandes contrastes en las mentalidades europea y asiática, esta estrategia es siempre eficaz. Sin embargo, los matices regionales afectan a la aplicación.

La legislación local desempeña un papel importante. Por ejemplo, en Polonia y en gran parte de Europa, el Reglamento General de Protección de Datos (RGPD) restringe las interacciones con los clientes sin su consentimiento explícito. Como resultado, Polonia debe obtener primero el permiso del cliente antes de enviar cualquier notificación promocional.

Las limitaciones técnicas de cada país también pueden influir en la estrategia. Una de las normas de puntuación estipula "no más de 1 préstamo en 1 mano", lo que garantiza que la empresa no sobrecargue financieramente a los clientes. Los esfuerzos de marketing sólo pueden comenzar una vez que el contrato anterior del cliente está totalmente liquidado. En Sri Lanka, por ejemplo, la falta de una integración técnica completa con muchos bancos significa que alrededor del 30% de los pagos se procesan manualmente en un plazo de 1 a 3 días. Este retraso es significativo para la estrategia en Sri Lanka, ya que los clientes no pueden volver a nosotros dentro de esta ventana.

En Vietnam, la marca OnCredit se enfrenta a un reto único. La red local de telefonía móvil prohíbe los mensajes publicitarios de cualquier empresa comercial. Si el número de móvil del cliente está asociado a una red, sería difícil enviarle mensajes promocionales.

Las ofertas promocionales que ofrecen las empresas también varían en función de las diferencias culturales y de mentalidad. En Ucrania, por ejemplo, el programa "Invita a un amigo" no es eficaz, ya que pedir dinero prestado se considera un tabú social, mientras que en Europa está más aceptado. En cuanto a los incentivos para aumentar la conversión, ya sean promociones, bonificaciones, devoluciones en efectivo o regalos, las preferencias regionales influyen. En Ucrania, los incentivos monetarios como recargas telefónicas, reembolsos de préstamos o devoluciones de dinero son eficaces.

En Sri Lanka, en cambio, no se confía tanto en las recompensas monetarias directas, pero se aprecian los regalos tangibles, como las cestas de comida. Los esrilanqueses sienten especial predilección por las loterías y los juegos. Pensemos, por ejemplo, en una campaña publicitaria que obtuvo un éxito considerable en OnCredit LK:

En Polonia, la gente aprecia los regalos en forma de tecnología digital; por ejemplo, el Apple Watch atrae actualmente la atención de todo el mundo.

En Vietnam, una de las pocas herramientas eficaces de atracción es el cashback, que puede utilizarse para reembolsar un préstamo en nuestro servicio. El ejemplo de Vietnam con la gamificación:

En conclusión: Dominar el LTV del cliente en los préstamos digitales

El panorama de los préstamos, como demuestra SpaceCrew Finance Group, es polifacético. El LTV y la fidelización del cliente van más allá del mero beneficio, profundizando en la lealtad del cliente y el valor a largo plazo. Mediante estrategias adaptables, tecnología y matices regionales, el sector perfecciona continuamente su enfoque. De cara al futuro, la combinación de datos y la comprensión del comportamiento del cliente serán fundamentales para garantizar una rentabilidad sostenible.

Calle Lovinčićeva, 3, Zagreb, Croacia.