Maximiser le LTV dans les activités de prêt numérique

Dans le monde du crédit, alors que l'attrait de l'acquisition de nouveaux clients occupe souvent le devant de la scène, les véritables héros d'une entreprise pourraient vous surprendre : il s'agit des clients entretenus et fidélisés. Ces personnes, qui ont fait partie de votre écosystème, peuvent potentiellement être les plus loyales et faire partie de l'entreprise. Cependant, leur importance est souvent sous-estimée.

Notre partenaire, le groupe SpaceCrew Finance, a une philosophie qui est comprise et profondément ancrée. Rejoignez-nous et plongez dans leur univers, en explorant leurs méthodes de fidélisation des clients, leurs processus marketing nuancés axés sur l'augmentation de la valeur à vie des clients, et en décortiquant un trésor de cas et d'expériences pratiques qui les ont conduits à la réussite.

Qu'est-ce que la LTV dans une entreprise de prêt numérique ?

Traditionnellement, la LTV (life-time value) est un indicateur du profit qu'une entreprise réalise sur l'ensemble de la période d'interaction avec un client donné. Toutefois, dans le secteur des prêts numériques, cet indicateur est influencé par plusieurs paramètres supplémentaires :

-

Taux d'intérêt pour les clients réguliers : Les entreprises de prêt proposent généralement des codes promotionnels et des bonus pour attirer les clients réguliers, réduisant ainsi le taux d'intérêt standard. Il est essentiel de comprendre que le taux d'intérêt n'est pas seulement un avantage concurrentiel entre les entreprises ; dans le monde du prêt, il s'agit essentiellement du cœur du produit. Si les taux sont trop élevés, les clients risquent d'avoir du mal à rembourser. Il s'agit donc toujours de trouver le bon équilibre entre le prix et la promotion.

-

Durée du prêt : La durée pendant laquelle un client emprunte de l'argent influe considérablement sur les bénéfices d'une entreprise. Plus le prêt est important et plus sa durée est longue, plus le bénéfice potentiel est élevé.

-

Coût de l'acquisition de clients fidèles : Le secteur du crédit est très concurrentiel dans de nombreux pays. Par exemple, au sein du groupe SpaceCrew Finance, la concurrence est forte dans presque tous les pays où nous opérons. À titre d'exemple, l'Ukraine compte actuellement plus de 400 sociétés de prêt actives. Au Sri Lanka, il y a plus de 100 organismes de crédit hors ligne et jusqu'à 10 en ligne. Au Vietnam, une soixantaine d'organisations sont bien connues, tandis qu'en Pologne, il y en a plus de 50.

-

Taux de défaillance : Il mesure l'incapacité de l'emprunteur à rembourser le prêteur. Un taux de défaillance élevé peut entraîner des pertes substantielles pour l'entreprise. La réduction de ce taux est donc un objectif primordial en matière de prêt. Les entreprises utilisent des modèles de notation pour identifier les emprunteurs susceptibles de rembourser leurs prêts. Pour une discussion approfondie sur ce sujet, vous pouvez vous référer à l'article "Risk Management in the Lending Business" sur notre blog.

L'objectif marketing est d'attirer les clients qui ont le sens de l'emprunt, qui sont financièrement astucieux ou qui sont désireux d'évoluer et de se constituer un solide historique de crédit au fil du temps.

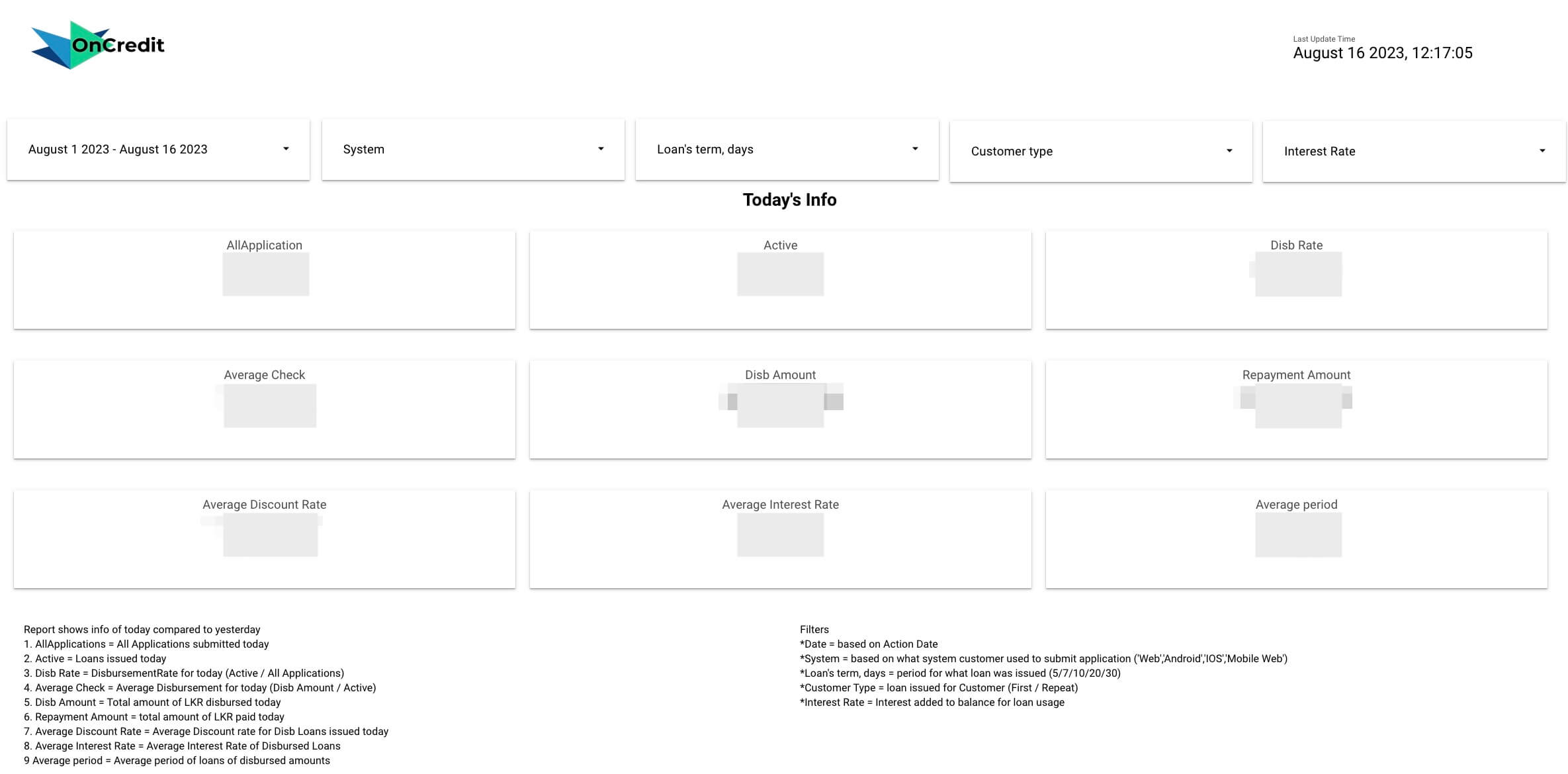

Un exemple de rapport quotidien dans lequel les principaux indicateurs sont suivis tout au long de la journée - le nombre de demandes, les décaissements, le chèque moyen, le taux d'intérêt moyen, etc :

Calcul du rapport prêt-valeur dans le cadre d'une activité de prêt

Pour calculer le LTV, il faut déterminer les revenus (c'est-à-dire la commission moins les intérêts sur le prêt pendant toute sa durée) et les coûts (qui englobent les coûts administratifs, de marketing, opérationnels et de défaillance) pour chaque client. Ces calculs doivent être spécifiques à chaque contrat de prêt.

Compte tenu de sa complexité, il est pratiquement impossible de calculer cet indicateur de manière indépendante. C'est pourquoi les banques s'appuient sur des indicateurs intermédiaires. Ceux-ci sont utilisés mensuellement et aident à se diriger vers l'objectif final. Des indicateurs tels que le taux de conversion, le taux d'intérêt quotidien moyen, l'escompte d'intérêt quotidien moyen et le montant quotidien moyen de décaissement du prêt sont particulièrement utiles.

Voici quelques indicateurs clés à surveiller :

Indicateurs quotidiens :

-

Nombre de demandes

-

Nombre de décaissements

-

Montant moyen de la demande

-

Taux d'intérêt moyen

-

Remise d'intérêt quotidienne moyenne

Mesures mensuelles :

-

Mesures de conversion des clients, y compris le passage du premier au deuxième contrat, du deuxième au troisième, du troisième au quatrième, etc.

-

Coût associé à la fidélisation des clients.

Stratégies de fidélisation pour augmenter la LTV des clients dans le secteur du crédit

Trois stratégies principales de fidélisation des clients prévalent dans le secteur du crédit numérique :

-

Travailler sur la base du nombre de prêts précédemment conclus : En général, cette stratégie implique un engagement individualisé avec chaque client. Pour chaque client, une remise unique est calculée en fonction du nombre de prêts qu'il a conclus dans le passé. En fait, plus un client reste longtemps avec nous, plus les conditions sont avantageuses. Si ce modèle est plus intéressant d'un point de vue financier, il est moins efficace en termes de conversion. Compte tenu de la concurrence féroce qui règne dans le secteur du crédit et de l'impact direct des produits de nos partenaires sur la santé financière des clients, ces derniers ont tendance à choisir des entreprises offrant des taux de prêt immédiats et compétitifs.

-

Engagement basé sur le temps écoulé depuis la clôture du dernier prêt : ici, les clients sont regroupés en "groupes" en fonction du nombre de jours qui se sont écoulés depuis la clôture de leur dernier prêt. Pour les entreprises d'Ukraine et de Pologne, le premier groupe est constitué des "clients pour lesquels 1 à 30 jours se sont écoulés depuis la clôture d'un prêt". En revanche, dans les régions asiatiques, le premier groupe est plus concis et comprend les "clients pour lesquels 1 à 10 jours se sont écoulés depuis la clôture d'un prêt". Ce modèle pourrait être plus efficace pour convertir et attirer davantage de clients.

-

Modèle hybride : Cette approche combine les deux stratégies susmentionnées. SpaceCrew Finance adopte fréquemment ce modèle dans le cadre de plusieurs de ses projets. En Ukraine, par exemple, les communications automatisées de la première stratégie sont complétées par des notifications manuelles de la seconde. Dans les pays asiatiques, les entreprises combinent souvent la deuxième stratégie avec des notifications automatisées, comme des offres de bonus personnalisées à l'occasion de l'anniversaire d'un client ou de la clôture de son cinquième prêt avec le service.

L'objectif principal est non seulement de rester dans l'esprit des clients, mais aussi d'être présent sur leurs canaux de communication préférés. Il est donc primordial de comprendre votre public cible. Dans notre approche de la fidélisation, nous utilisons une stratégie multicanal pour maintenir une communication cohérente avec les clients, couvrant les e-mails, les SMS, les notifications push et la messagerie instantanée. Lors de la navigation sur les points de contact omnicanaux, il est essentiel d'identifier le canal de communication principal de chaque client. Initiez la séquence de communication par le biais de ce canal préféré.

L'analyse des données pour améliorer la LTV

L'analyse est à la base de toute stratégie de fidélisation développée par SpaceCrew Finance. Ils surveillent les taux de conversion de chaque mailing segmenté par groupe de clients, analysent les réponses aux offres, examinent le comportement des clients à travers les canaux d'interaction et élaborent des séquences de points de contact dans le cadre d'un plan de contenu omnicanal.

Nos partenaires surveillent systématiquement plusieurs rapports :

-

Conversion de lettres d'information/messages spécifiques : L'accent est mis ici sur l'évaluation du nombre de notifications envoyées et leur conversion en demandes de clients et en prospects. Ces rapports donnent un aperçu de l'efficacité immédiate des efforts de marketing.

-

Attrition des clients en fonction du temps écoulé depuis la clôture du dernier prêt : ce rapport permet d'identifier les défis à relever. Il est intéressant de noter qu'il est d'autant plus difficile de réengager les clients que leur absence est longue, en particulier si plus de six mois se sont écoulés depuis leur dernier prêt.

-

Conversion des clients sur plusieurs contrats consécutifs : Ce rapport révèle le nombre potentiel de prêts qu'un client peut contracter et indique quand une offre plus attrayante peut être nécessaire pour le retenir dans le portefeuille de prêts.

L'évolution des stratégies de fidélisation est toujours le résultat de tests persistants et de recherches approfondies sur le comportement du public cible. Les outils d'analyse spécifiques utilisés - qu'il s'agisse de travaux manuels sur Excel ou d'outils d'analyse de données avancés - sont secondaires par rapport à la capacité d'évaluer méticuleusement les résultats, de tirer des conclusions précises, de rectifier les erreurs et de piloter en permanence de nouveaux mécanismes opérationnels.

Tous les autres outils servent principalement à accélérer les processus. Il ne fait aucun doute que les tâches manuelles telles que le réchauffement des bases de données, la vérification des spams, la composition de textes et la rédaction de rapports à la main peuvent prendre beaucoup de temps. Et dans un secteur concurrentiel, le temps est souvent un facteur essentiel.

L'impact de l'IA et du Big Data sur les stratégies d'augmentation de la LTV dans le prêt numérique

En ce qui concerne le Big Data, il est à la base de la stratégie. Une fidélisation efficace ne peut se faire qu'en fondant vos tactiques sur une compréhension du comportement des clients. Cette compréhension permet d'améliorer les mesures de l'entonnoir des ventes et facilite une segmentation précise des clients pour un engagement ciblé. Il est important de noter que la segmentation des clients ne doit pas être simplement basée sur des facteurs sociodémographiques. Elle doit au contraire s'articuler autour du principe des "tâches à accomplir", en se concentrant sur les défis et les besoins spécifiques auxquels répondent les différents segments de votre public en utilisant votre produit.

Quant à l'IA, bien qu'elle soit utile pour effectuer des tâches routinières, elle n'est pas encore devenue un outil autonome d'analyse ou d'idéation dans le contexte commercial. Actuellement, SpaceCrew Finance utilise l'IA principalement comme générateur de contenu textuel de niche.

Par exemple, en utilisant GPT Chat, nous nous attaquons efficacement à des tâches telles que :

-

Rédiger des titres attrayants pour les tests A/B

-

Rédiger le contenu d'un e-mail :

-

Messages basés sur des déclencheurs.

-

Lettres manuelles informatives.

-

Rédaction de textes pour les tests A/B

-

Raffiner et reformuler les notifications SMS/push

-

Condenser le texte pour des messages SMS concis

Malheureusement, les solutions proposées ont tendance à être génériques et ne se sont pas révélées efficaces sur le marché pour la planification du contenu, l'élaboration de stratégies fondamentales ou la consultation des clients.

Impact du LTV des clients sur la rentabilité globale de l'activité de prêt numérique

Sur la plupart des marchés, la majorité des entreprises offrent aux nouveaux clients une prime alléchante : le premier prêt à un taux d'intérêt de 0 %. Ce taux est véritablement nul, sans aucun frais caché ou additionnel. Cependant, le coût d'acquisition d'un nouveau client peut varier de 25 à 70 euros. Il est essentiel de noter qu'il y a toujours un sous-ensemble, environ 20 à 30 %, qui ne rembourse pas son prêt, c'est-à-dire qu'il ne rembourse pas le montant emprunté. Si l'on ajoute les coûts opérationnels liés à la vérification du crédit, à la validation du client et aux dépenses administratives (y compris l'amortissement), l'entreprise subit souvent une perte nette lors du premier prêt accordé à un nouveau client.

L'activité de prêt s'inscrit dans un contexte de concurrence féroce. Cette situation est aggravée par le manque général de loyauté des clients dans le secteur financier ; les clients privilégient leurs propres avantages financiers à la qualité du service.

Dans cet environnement, le marketing apparaît comme le principal outil permettant d'influer directement sur les bénéfices et, plus largement, sur le retour sur investissement de l'entreprise. La viabilité de l'entreprise dépend en grande partie de la capacité du marketing à inciter un nouveau client à contracter un second prêt et, le cas échéant, du montant et de la durée de ce prêt. Il est important de reconnaître que les équipes marketing ne peuvent pas toujours fidéliser tous les clients, car certains sont éliminés au départ sur la base de l'évaluation du crédit, ce qui permet de maintenir la qualité du portefeuille de prêts.

Pratiques de fidélisation des clients de SpaceCrew Finance Group

Dans tous les pays où ils opèrent, nos partenaires adoptent la même stratégie de fidélisation de la clientèle. SpaceCrew Finance se base sur le nombre de jours écoulés depuis la conclusion du dernier contrat de prêt. Il est intéressant de noter que, malgré les différences marquées entre les mentalités européennes et asiatiques, cette stratégie est toujours efficace. Toutefois, des nuances régionales affectent la mise en œuvre.

La législation locale joue un rôle important. Par exemple, en Pologne et dans une grande partie de l'Europe, le règlement général sur la protection des données (RGPD) limite les interactions avec les clients sans leur consentement explicite. Par conséquent, la Pologne doit d'abord obtenir l'autorisation d'un client avant d'envoyer des notifications promotionnelles.

Les contraintes techniques du pays concerné peuvent également influencer la stratégie. L'une des règles de notation stipule qu'il ne faut pas " plus d'un prêt dans une main ", ce qui permet à l'entreprise de ne pas surcharger financièrement ses clients. Les efforts de marketing ne peuvent commencer qu'une fois que le contrat précédent d'un client est entièrement réglé. Au Sri Lanka, par exemple, l'absence d'intégration technique complète avec de nombreuses banques signifie qu'environ 30 % des paiements sont traités manuellement sur une période de 1 à 3 jours. Ce délai est important pour la stratégie au Sri Lanka, car les clients ne peuvent pas revenir vers nous dans ce laps de temps.

Au Vietnam, la marque OnCredit est confrontée à un défi unique. Le réseau mobile local interdit tout message publicitaire émanant d'une société commerciale. Si le numéro de portable du client est associé à un réseau, il sera difficile de lui envoyer des messages promotionnels.

Les offres promotionnelles proposées par les entreprises varient également en fonction des différences culturelles et des mentalités. En Ukraine, par exemple, le programme "Invitez un ami" n'est pas efficace car l'emprunt d'argent est considéré comme un tabou social, alors qu'en Europe, il est mieux accepté. Quant aux incitations destinées à stimuler la conversion - qu'il s'agisse de promotions, de bonus, de remises en espèces ou de cadeaux -, les préférences régionales jouent un rôle. En Ukraine, les incitations monétaires telles que les recharges téléphoniques, les remboursements de prêts ou les remises en espèces sont efficaces.

En revanche, au Sri Lanka, les récompenses monétaires directes n'ont pas autant la cote, mais les cadeaux tangibles tels que les paniers de nourriture sont appréciés. Les Sri Lankais ont une prédilection particulière pour les loteries et les jeux. Prenons l'exemple d'une campagne publicitaire qui a remporté un grand succès sur OnCredit LK :

En Pologne, les gens apprécient les cadeaux sous forme de technologie numérique - par exemple, l'Apple Watch attire actuellement l'attention de tous.

Au Vietnam, l'un des rares outils efficaces pour attirer les gens est le cashback, qui peut être utilisé pour rembourser un prêt dans notre service. L'exemple du Vietnam avec la gamification :

En conclusion : Maîtriser le LTV du client dans le prêt numérique

Comme l'a démontré SpaceCrew Finance Group, le paysage du crédit présente de multiples facettes. La LTV et la fidélisation de la clientèle vont au-delà du simple profit, en plongeant profondément dans la loyauté du client et la valeur à long terme. Grâce à des stratégies adaptatives, à la technologie et aux nuances régionales, le secteur affine continuellement son approche. À l'avenir, le mariage des données et la compréhension du comportement des clients seront essentiels pour garantir une rentabilité durable.

3 Lovinčićeva Street, Zagreb, Croatie.